Избрани Новини

БНБ най-после призна, че е проспала фалита на КТБ

"Дупката" в капитала на затворената финансова институция е над 4 млрд. лева. Ако не се намери спасител до 5 ноември, лицензът й трябва да бъде отнет

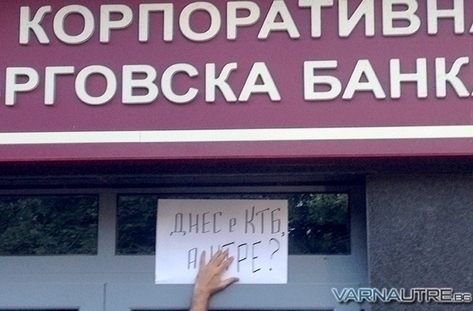

Най-черните сценарии за Корпоративна търговска банка (КТБ) се сбъднаха. Вчера БНБ обяви, че поставената под специален надзор финансова институция е натрупала огромни загуби - основно по линия на кредити със съмнителни и липсващи обезпечения, поради което се очертавали обезценки в размер на 4.2 млрд. лева. Това означава колосална капиталова дупка и силно намалява шансовете КТБ да бъде оздравена. БНБ съобщи, че ще прати разкритията в прокуратурата. Финансисти вчера коментираха, че дори и след тези новини е по-добре да се опита спасителен план, защото фалитът на КТБ може да нанесе щети на цялата икономика, далеч по-големи от установената "дупка" от над 4 млрд. лева.

Под предлог, че ще сезира обвинението, централната банка не публикува очакваните доклади от квестори и одиторите от АФА, "Делойт одит" ООД и "Ърнст енд Янг одит", а само извадки от документите, придружени с разяснения за масовата публика. Според заключенията шефовете на КТБ са отпускали необезпечени заеми на кухи фирми, използвали са "необичайни за банковата система порочни бизнес практики чрез сложни операции, прикриващи сделки и трансакции" и са подавали недостоверни и подвеждащи отчети пред "Банков надзор". Всичко това обаче означава, че "Банков надзор" и ръководството на централната банка са проспали колосални безобразия в четвъртата по големина банка в България. Освен това излиза, че от ДАНС и специално от финансовото разузнаване полза няма, след като е възможно една банка да се източва по толкова безочлив начин.

От преразказа на БНБ се разбира, че огромните обезценки по кредитите в КТБ са направени по нова методика. По старата, прилагана от отстранените директори, обезценките са само 146 млн. лева. Голяма част от заемите всъщност са били обслужвани и просрочията са натрупани след затварянето на КТБ. За БНБ не са ясни източниците на погасяване. Само 13% от заемите в кредитния портфейл имат валидни обезпечения, твърди още БНБ. Ръководителите й обещават да внесат още в първия работен ден на 43-тото НС обобщена информация за събитията и всички взети решения от 20 юни насам. "Преструктурирането или оздравяването на банката са възможни, ако парламентът реши да приеме изменение и допълнения на действащото законодателство, включително и по отношение на ресурсното обезпечаване", пише БНБ.

След лошите данни, оповестени от централната банка, очакванията са, че най-вероятно лицензът на КТБ ще бъде отнет и ще започне процедура по обявяването й в несъстоятелност. По закон, ако капиталът на банката е "изяден" от загуби, т.е. отрицателен, БНБ е длъжна да й вземе лиценза до 5 дни след осчетоводяването на загубата, а до 20 дни след това трябва да започне изплащането на гарантираните депозити. БНБ е възложила на квесторите да извършат осчетоводяването до 31 октомври. "Така че, ако дупката в КТБ не бъде запълнена до 5 ноември, това ще е краят", обясни икономистът Георги Ангелов. Според него едва ли ще се намерят инвеститори, които за броени дни да извадят над 4 млрд. лв. Държавата също няма как да осигури помощ в такива размери.

Ден по-рано стана ясно, че Оманският фонд е заявил интерес за оздравяването й заедно с австрийския фонд ЕПИК и нов партньор - "Джемкорп". От Оманския фонд настояха в рамките на тази седмица да се проведе среща с БНБ и незабавно да се вземат мерки, за да се запазят активите на КТБ и дъщерните й дружества. Не е ясно дали след оповестените данни потенциалните инвеститори биха участвали в оздравяването.

ОТЗИВИ

Христина Вучева, бивш министър на финансите, пред "Дарик":

Не само вложители или заинтересовани кръгове, цялото ни общество ще загуби, ако банката се ликвидира. Ще е много по-добре, ако банката се възстанови - дори при тази ситуация, ако капиталът й бъде увеличен с нови акции, които да се притежават от Фонда за гарантиране на депозитите. Но да се изправи финансовият министър, да заяви на хората, че това е една държавна банка, която ще работи както трябва, и мисля, че при съответните лихви хората няма да си теглят парите. Загубите при този вариант ще бъдат много по-малки, отколкото при една ликвидация. При фалит на КТБ ще има скок на лихвите по заемите заради увеличения риск.

Красимир Ангарски, финансист, по БНТ:

Не може да няма престъпление при такива големи обезценки. Престъплението трябва да се търси в подправените отчети, които са депозирани в БНБ. Това е било правено през годините и си е чисто престъпление. Тук вече стои въпросът къде са били контролните органи през тези години. Банковият надзор е в задълженията на БНБ - да надзирава, да прави проверки, да сравнява, и банковият надзор също има вина, че се е поддал на тази заблуда. БНБ е длъжна да предложи оздравителна процедура. Дали ще е успешна, не е ясно отсега. Най-малкото, което може и е длъжна да направи, е да покани хора, които имат интерес. Това, че няма обезпечение, не значи, че кредитът не се обслужва. Решаващи ще бъдат конкретните анализи дали може да се изготви такава програма за оздравяване.

Депутатът от БСП Георги Кадиев във "Фейсбук":

Четейки този доклад, се чудя за какво ни е БНБ, като е пропуснала такава голяма риба през мрежата. Съжалявам, че омаскариха 135-годишна институция, основен стълб в държавата. Те ще си отидат и дано да е скоро, и дано да е завинаги. Но след тях години ще трябва да се гради ново доверие в централната банка.

Финансистът Емил Хърсев пред БНТ:

Въпросните 4.222 млрд. лв. от доклада на одиторите на КТБ не са реални липси, а необходима обезценка. Тези средства не липсват напълно от финансовата институция, а в нейния баланс е записана една тяхна стойност, а на практика тя е по-ниска. Ако наистина е вярно, че обезпечението по кредитите в КТБ е в размер на 13%, мястото на доклада за банката е право в прокуратурата. Но както преди се говореше, че има изнасяни пари с чували, а после се оказа, че това не е вярно, така може и одиторите да не са разгледали всички досиета за обезпечения. При тези числа от одита на КТБ няма шанс за оздравяване на банката, но все пак това е само преценката на одиторите.

Тихомир Безлов, Център за изследване на демокрацията, пред "Фокус":

Сбъднаха се най-лошите прогнози за КТБ. Отначало се говореше за дупка от 2-3 млрд. лева, а излезе, че тя е в най-лошите очертания. На първо място е въпросът какво ще се прави с гарантираните депозити. Проблемът е сериозен, защото продължаваме да сме в политическа неопределеност. Отделен проблем е дали новото правителство ще се съгласи на по-различен вариант от това да фалира банката. Друг важен въпрос е недостигът на средства във Фонда за гарантиране на депозитите. Дори фондът напълно да се изпразни, пак трябват допълнителни 1.6 млрд. лева. В същото време не може да се позволи фондът да е напълно празен. Трябва да се види как точно ще се реагира и дали другите големи банки ще участват в съвместен, договорен с БНБ подход.